Algumas pessoas preferem focar em padrões repetitivos, outras optam por olhar para as velas e existem aquelas que preferem utilizar a teoria de Ondas de Elliott.

Um dos conhecimentos mais básicos do mercado financeiro é que ele se movimenta em ciclos de alta e baixa. Contudo, há certa divisão entre os traders, principalmente em relação às diferentes abordagens diante dos gráficos.

Mas como entender as Ondas de Elliott? Como a teoria funciona? Para conhecer as respostas para essas e outras perguntas, continue a leitura.

Desenvolvidas na década de 1930 por Ralph Nelson Elliott, as Ondas de Elliott são uma das formas de análise técnica mais aceitas e amplamente utilizadas. Consideradas como um dos “santo graal” no mercado financeiro, descreve o ritmo natural da psicologia das multidões no mercado, que se manifesta em ondas.

A teoria baseia-se na experiência e observação do mercado, refletindo o comportamento das massas. Em outras palavras, Elliott propôs que os ciclos do mercado eram uma resposta às reações dos investidores aos fatores externos, fazendo o mercado ir da euforia ao pânico.

Ainda, ele percebeu que os movimentos descendentes e ascendentes seguiam certo padrão de repetições, dividindo-se em outros padrões chamados de ondas.

A teoria das Ondas de Elliot e a teoria de Dow têm como base o fato de que os preços variam de acordo com a razão (fundamentos) e com o sentimento (medo e ganância) dos investidores e traders. A grande diferença é que, para a teoria de Elliott, há uma atenção especial em relação ao fator sentimento que é expresso no gráfico por meio da geometria fractal.

Em ambas as teorias, os preços das ações movem-se em ondas. Após alguns estudos, Elliott começou a analisar os padrões e suas respectivas repetições, percebendo que eles poderiam ser utilizados como indicadores de previsão dos futuros movimentos do mercado.

Além disso, existem outras diferenças, mas é possível afirmar que as Ondas de Elliot são um desdobramento da teoria de Dow, que é um pouco mais complexa, por isso, diversos pontos são analisados de maneira diferente.

Nesse sentido, a teoria de Dow visa, por exemplo, uma análise realizada para investidores de longo prazo, já as Ondas de Elliot podem ser utilizadas tanto para o curto quanto para o longo prazo.

Os fractais podem ser utilizados para entender os movimentos que o mercado financeiro realiza. Assim, fazem parte de padrões ou formas que podem ser divididos e, quando juntos, completam aquela determinada geometria que a figura gráfica do mercado apresenta. Desse modo, também são um dos vários tipos de formas gráficas que representam a variação da cotação de determinados ativos com o passar do tempo.

Portanto, a partir da geometria divisível dos fractais, ao analisar um gráfico do mercado como um todo em um determinado período, o trader pode identificar quais os possíveis movimentos que o mercado pode fazer futuramente e desenvolver estratégias direcionais para rentabilizar a carteira de investimentos com os mesmos.

Ao realizar o mapeamento das ondas de Elliot a partir da análise gráfica, o investidor vai poder identificar em qual onda o mercado está no momento atual e fazer uma projeção de qual seria a próxima onda. Assim, ele consegue fazer operações direcionais aproveitando-se de um movimento de alta ou de um movimento de baixa, na medida em que identifica qual será a próxima onda do mercado a partir dessa teoria.

Ainda, pelas ondas de Elliot, o trader consegue rentabilizar melhor sua carteira se fizer isso corretamente, pois vai conseguir, de certa forma, “prever” o mercado. Cabe ressaltar que nem sempre uma onda acaba ou termina naquele determinado momento que o trader ou até o mercado de uma maneira geral estavam esperando.

Portanto, essa análise não garante rentabilidade futura nem uma previsão completamente correta do mercado, afinal, se isso fosse possível, todos fariam esse tipo de estratégia.

Para chegar até a fórmula, Elliot utilizou os números de Fibonacci como base. Cada ciclo das ondas de Elliot é composto por um contador de ondas que está dentro dos padrões do número de Fibonacci. Assim, o movimento delas em uma determinada direção prolonga-se até chegar em um dos números de Fibonacci.

Além disso, cada onda é descrita de maneira individual e existem relações entre as mesmas que medem a proporcionalidade do comprimento de cima para baixo. A essência das ondas de Elliott é que os preços se alternam entre fases impulsivas que estabelecem a tendência e fases corretivas que refazem a tendência.

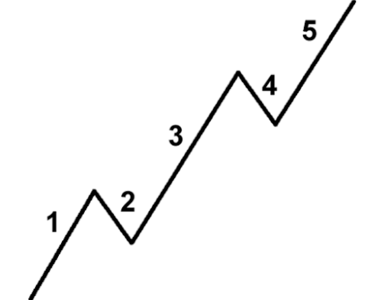

Explicando melhor: as Ondas de Elliott são compostas por fases impulsivas e corretivas. A fase impulsiva consiste em 5 ondas (rotuladas de 1-2-3-4-5), enquanto as últimas 3 ondas (fase corretiva) são nomeadas como a-b-c, com telas se alternando entre impulso e correção.

Geralmente, as ondas impulsivas se movem na direção da tendência principal, enquanto as ondas corretivas se movem na direção oposta à tendência. Quando compreendidas, as Ondas de Elliott ajudam os traders a contextualizar a ação do preço predominante, de modo a aproveitar possíveis movimentos futuros.

O resultado é a identificação correta dos padrões de repetição dos preços. Segundo essa teoria, o mercado pode estar em duas grandes fases: alta ou baixa.

Contudo, uma das principais críticas em relação à teoria das Ondas de Elliott é que nem sempre há uma definição clara de quando uma onda começa ou termina. Além disso, as ondas de correção são mais difíceis de serem identificadas.

O primeiro padrão de 5 ondas é chamado de ondas de impulso (ou tendência). O último padrão de 3 ondas é chamado de ondas corretivas. Nesse padrão, as ondas 1, 3 e 5 são motrizes, o que significa que acompanham a tendência geral. Já as ondas 2 e 4 são corretivas.

Mas não confunda as Ondas 2 e 4 com o padrão corretivo ABC! Primeiramente, vamos dar uma olhada no padrão de tendência das 5 ondas. É mais fácil se você vê-lo como uma imagem:

É válido dizer que as ondas podem apresentar margem de erro em torno de 10%. Esse erro pode ser explicado pelo curto prazo de influência de alguns fatores técnicos ou fatores fundamentais.

Abaixo, confira como as Ondas de Elliot são identificadas.

A Onda 1 é identificada quando a “psicologia do mercado” está em baixa, ou seja, o momento não é muito favorável e as notícias continuam negativas. Ela pode representar um salto em relação à mudança de tendência.

É válido afirmar que, durante essa onda, os investidores bem informados se posicionam. O topo da onda apresentará forte resistência e será utilizado para confirmar um pivot. O tamanho dessa onda é fundamental para saber o tamanho das demais.

A onda 2 acontece quando o mercado rapidamente reverte posições que foram fruto de uma conquista difícil. Pode-se dizer que ela é capaz de reverter quase 100% da onda 1, mas não se posicionando abaixo do seu nível de partida. Geralmente, ela apresenta 60% da primeira onda, desenvolvendo-se onde a maioria dos investidores prefere fixar seus lucros.

A terceira onda é a mais buscada por quem segue a teoria de Ondas de Elliott. Isso porque, apresenta um rápido aumento, oriundo do otimismo dos investidores, sendo considerada a mais poderosa e de maior crescimento.

A onda 3 nunca pode ser a mais curta, pois é nela que os preços são acelerados e os volumes tornam-se maiores. Sua tipicidade é exceder a onda 1 em, pelo menos, 1,618 vezes. A sua fase é representada por muitas compras, por conta da confirmação do pivot.

A quarta onda é a mais difícil de ser identificada. Ela não costuma reverter mais do que 38% da onda 3. Sua profundidade e seu comprimento não são muito significativos, apesar do mercado ainda apresentar rumores otimistas.

A onda 5 pode ser identificada por conta de divergências de momento. Sua principal característica é uma alta com baixo volume. O tamanho ideal é igual ao da primeira onda, demonstrando o fim do movimento de alta. Na quinta onda, é comum o aparecimento de divergências nos indicadores, além de indicadores de perda de fôlego do movimento.

Por fim, podemos afirmar que há uma falha de mercado quando a quinta onda não consegue superar a máxima da terceira onda. Essa é uma forte indicação de grande força contra a tendência, antecipando que o tamanho das ondas A, B e C terão, no mínimo, o mesmo tamanho da onda 4.

Após a onda 5 da fase impulsiva, os primeiros investidores contrários agora consideram o mercado muito caro e isso desencadeia a fase corretiva abc.

As ondas de correção podem ser utilizadas para definir quando comprar uma ação, por conta do seu movimento ascendente. Além disso, elas também podem ajudar a saber o momento de vender, quando a correção do movimento descendente ocorrer.

Veja, a seguir, as características de cada uma dessas ondas.

A onda A é formada por um período de forte baixa, apesar do mercado ainda acreditar que seja apenas uma correção — uma vez que não há nenhum sinal confirmando a mudança de tendência.

A onda B, por sua vez, é caracterizada por um período de alta com fraco volume, assemelhando-se à onda 4. Esse tipo de onda é de difícil identificação, apresentando movimentos insignificantes para cima, no fim do otimismo.

A onda C apresenta como principal característica uma forte diminuição, mostrando que há uma nova tendência de queda. O fim desse período poderá ser antecipado por meio da observação de divergências nos indicadores.

As Ondas de Elliot podem formar cinco padrões diferentes:

Existem algumas dicas práticas que podem ajudar o investidor a aplicar a teoria de Ondas de Elliott na Bolsa de Valores. Antes de mais nada, é preciso confirmar o início e o fim de qualquer onda, por meio de indicadores. Saber utilizar as retrações e expansões de Fibonacci poderá ser extremamente válido para calcular a extensão de cada uma das ondas.

Ainda, é importante deixar claro que as ondas podem ser classificadas de acordo com o tempo de seu ciclo. Caso um ciclo dure décadas, ele será denominado “Grande Super Ciclo”. Em contrapartida, se durar apenas alguns minutos ou horas, será chamado de “Subdiminuto”.

Apesar dessas e de outras classificações, é fundamental lembrar que um ciclo sempre será composto por oito ondas, sendo cinco de principal tendência e três de correção. Por fim, podemos destacar algumas regras sobre as ondas:

Os princípios da onda aqui discutidos orientam como os investidores aproveitam as oportunidades de negociação das Ondas de Elliott. Normalmente, é mais fácil identificar oportunidades de negociação na direção da tendência principal durante a fase impulsiva, em vez de tentar capturar a fase ABC.

Veja dois exemplos de como implementar as oportunidades de negociação com as Ondas de Elliott.

Como a Onda 1 representa o início de uma tendência, os investidores podem tentar aproveitar a Onda 3, que também é uma das ondas mais longas do ciclo.

Para cronometrar o início da Onda 3, é preciso estar atento ao final da Onda 2 (que não pode ir abaixo da Onda 1). É aqui que entra a ferramenta de retração de Fibonacci. Os níveis de retração a serem observados são 23,6%, 38,2%, 50% e 61,8%.

Os níveis de retração representam possíveis zonas de suporte (em um mercado em alta) onde a Onda 3 começará. O mesmo pode ser aplicado ao negociar a Onda 5, que envolverá observar onde a Onda 4 corretiva terminará.

Ao investir, uma sólida estratégia de saída garantirá a maximização do lucro e a minimização do risco. E as Ondas de Elliott podem ajudar, por exemplo, ao negociar na Onda 3, os investidores saberão que a Onda 2 não pode ir abaixo da mínima da Onda 1– e isso significa que o melhor momento para colocar uma ordem de stop loss será logo abaixo da mínima da Onda 1.

Da mesma forma, a Onda 4 não pode se sobrepor à Onda 1. Isso significa que, ao negociar na Onda 5, o melhor ponto para colocar um stop loss seria logo abaixo da máxima da Onda 1.

As Ondas de Elliott são utilizadas por inúmeros investidores, mas também são deixadas de lado por outra parcela. Sendo assim, a melhor maneira de saber a sua validade é aplicando-a à sua realidade e, também, contando com a ajuda de especialistas no assunto. Então, que tal colocar essa teoria em prática?

Realize esse estudo em uma plataforma segura. Contrate o Fast Trade e tenha 15 dias de teste grátis!